2021年航运市场半年小结报告

全球海运贸易2021年上半年回顾与展望

克拉克森研究“一篮子” 海运贸易指数显示全球贸易自今年2月开始恢复增长,增速在5月份进一步升至10.8%。今年前5个月,全球海运贸易量预计较去年增长7.5%(与2019年同期相比,贸易量仍小幅下滑1%)。克拉克森全球货船港口停靠数据显示6月全球远洋货船靠港运力平均值同比增长4%,全球海运贸易依然活跃。

干散货,集装箱货物贸易量强劲回升是今年上半年拉动全球海运贸易的主要推动力。前5个月全球干散货海运贸易量同比增长4.8%(与2019年相比,增长1.3%),其中铁矿石和粮食预计分别同比增长7.5%和8.8%(与2019年相比,分别大幅增长8.3%和19%)。与此同时,全球集装箱海运贸易持续强劲反弹,今年前5个月同比上涨14.4%(较2019年同期增长6%)。“被压抑的” 需求持续释放,各国财政刺激以及全球经济复苏是拉动集装箱贸易大幅反弹的主要动力。成品油海运贸易在2季度恢复增长,原油贸易依然承压。LNG保持较快增长,LPG贸易量稳定。

全球海运贸易量预计在2021年增长4.3%至120.4亿吨,实现V型反弹。不过部分商品(如煤炭,原油/成品油)海运贸易量预计仍难以在今明两年恢复到疫情前的水平。

更多细分市场贸易需求短期和中长期预测请联系克拉克森研究获取更多。

全球船队供给和流动性因素

今年上半年全球船队运力规模增长总体可控,其中油轮增速降至1.3%,干散货船和集装箱船运力增速放缓至2%左右,液化气体船运力增速保持稳定。

新船交付方面,上半年LNG船依然保持较高的交付量,全年有望创历史新高。同期油轮和集装箱船交付有所增长,干散货船交付量下降。船舶拆解方面,由于油轮市场持续低迷,上半年油轮拆解量已超过去年全年水平;而干散货和集装箱船则由于运费市场强劲表现,拆解量明显下滑。从目前船龄结构来看,油轮和LPG船潜在拆解空间依然很大。

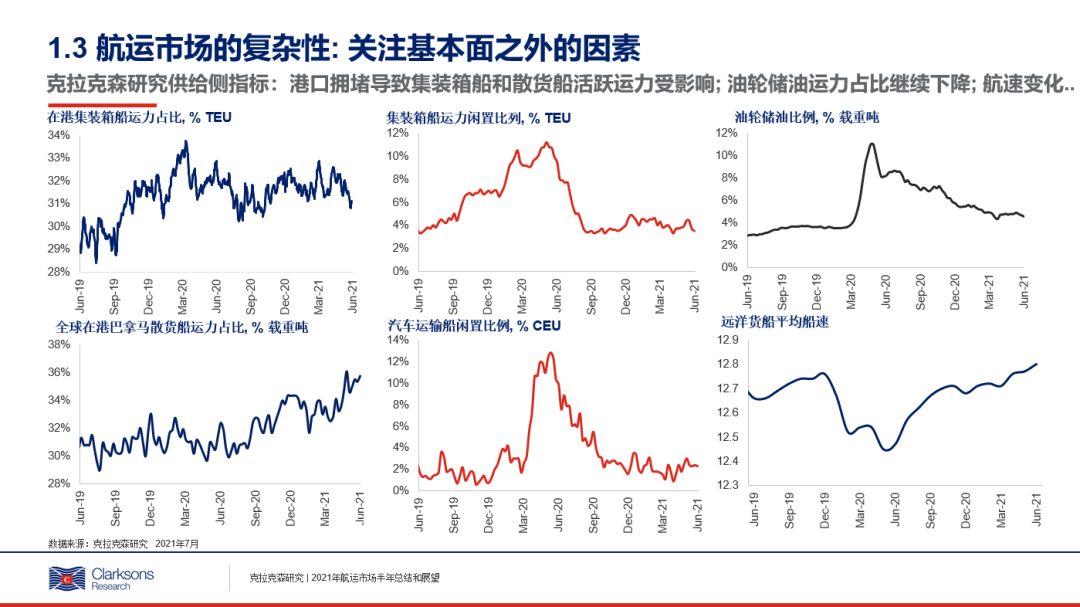

上半年非基本面因素持续对船队供给造成影响,运力流动性的降低减少了全球船队的有效供给,部分细分市场的实际活跃运力短缺。上半年集装箱船港口拥堵仍处于较高的水平,在港运力占据整体运力比例达到31.8%(2019年上半年为29.1%),近期欧美港口压港情况依然严重。干散货船港口拥堵情况也较去年同期有所增多,上半年好望角型和巴拿马型散货船在港运力较去年同期增长1.5%和1%。另一方面油轮市场则受到储油运力释放的压力,实际运力供给同比大增(目前储油运力占比下降至全球船队的5%)。另外运费市场的回暖,全球船队平均航速较去年6月最低时期略有回升。

更多细分市场运力短期和中长期预测请联系克拉克森研究获取更多。

克拉克森海运指数 2021年上半年表现

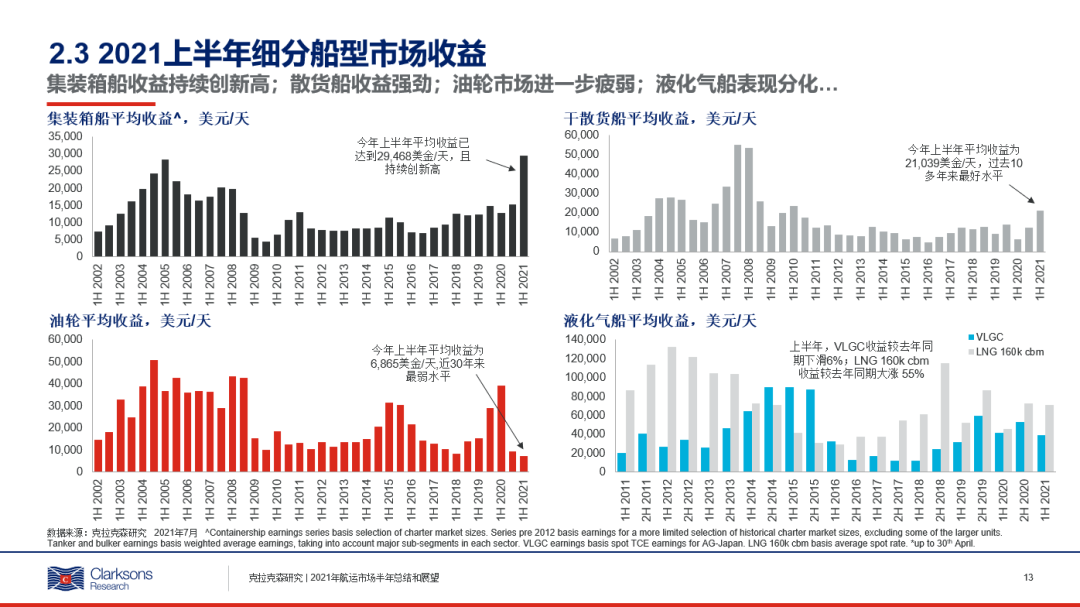

2021年上半年,克拉克森海运指数平均值达到20,717美金/天,较去年同期上涨26.5%。这是自2008年下半年以来最好的半年平均水平。

克拉克森海运指数在今年上半年强劲的表现主要受到持续上涨的散货船和集装箱船收益的共同推动。今年上半年,干散货船运费平均值同比大涨218%,集装箱船租金则持续创出历史新高,较去年同期平均值高128%。液化气体船收益(LPG)略有下滑;油轮运费收益则十分低迷,处于过去30年来最弱水平。

全球海运贸易回升支撑运费市场。与此同时,“事件干扰”带来的有利影响依然起到非常重要的作用。疫情继续影响全球物流效率,同时寒冷天气,以及3月底苏伊士运河货轮搁浅等“事件干扰”导致部分港口拥堵加剧,船舶运力周转受影响,这进一步有力支撑干散货和集装箱市场运费/租金持续上涨。